【转载】一个简单但有效的投资策略:40% UPRO + 60% TMF

若干篇关于一个标普指数与美国国债投资组合的策略分析。

原文链接:https://www.physixfan.com/40-upro-60-tmf/

by physixfan

今天在逛 Bogleheads 论坛的时候,读到了 HEDGEFUNDIE 的这个帖子,觉得十分有趣,深受启发。里面讲了一个简单但有效的投资策略:40% UPRO + 60% TMF。这篇文章可以算作一个学习笔记,总结归纳一下那个帖子的内容,以及说说一点自己的想法。

在《美国投资理财小攻略》里,我提到对于普通人来说可能最佳的投资方法:买大盘指数基金,并且加配一定比例的债券基金,比如 80% VOO + 20% BND(其中 VOO 是标普 500 指数基金,BND 是债券基金)。然而对于年轻人来说,因为还有很长的时间可以承受波动而不用取出投资,其实可承受的风险还可以再大些,以求得更高的回报率。今天这篇文章讲的就是一种风险(波动)比 100% 的 VOO 稍大些,但收益率更高的投资策略。

40% UPRO + 60% TMF 策略描述

这个策略的主旨是:利用股票和长期债券的负相关性,用长期债券冲掉一部分股市的风险;股票和债券的配比,要达到风险均衡 (risk parity);因为这样配置的话股票比例比较低,为了增强回报率,还需要加杠杆。大家先不要听到杠杆就摇头,请看接下来的分析。

这个策略的具体内容是 40% UPRO + 60% TMF。其中 UPRO 是 3 倍杠杆的标普 500 指数基金,TMF 则是 3 倍杠杆长期型债券基金。为什么比例是 40%/60% 呢?因为标普 500 指数的波动率和长期债券的波动率之比大约是 3:2 的样子,故为了让这两部分的波动大致相同(此即 risk parity),配比就要是 2:3。然后每季度(或者每月,其实区别不大)重新平衡一下 (rebalance),以始终保持这个比例。

此策略不需要择时,即是一个可以长期以固定方法操作的策略,不论牛熊。

几十年来的历史回测数据

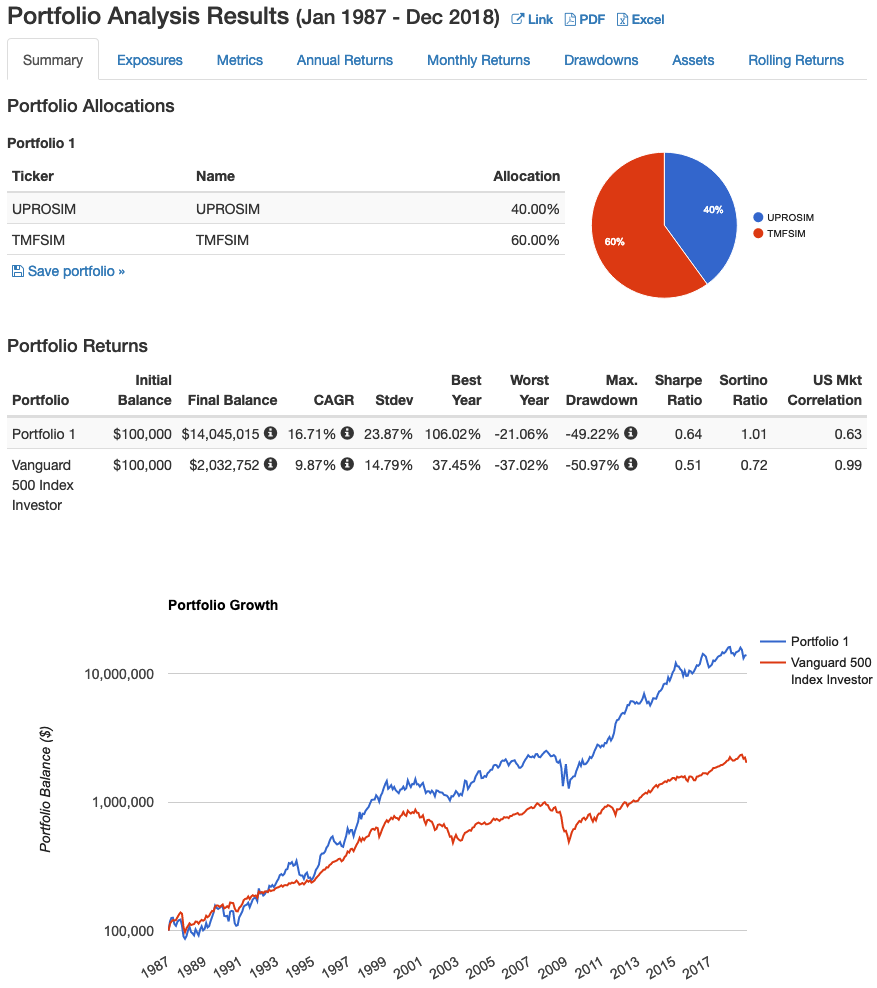

首先贴一下这个策略从 1978 年至 2018 年这 40 年间的表现:

Image credit: https://www.bogleheads.org/forum/viewtopic.php?f=10&t=272007 (有一点稍微注意一下:这两支基金都是 2009 年才成立的,所以为了获得更早的数据,此图是模拟的数据而不是真实的数据。)

其中蓝线是此策略的执行结果,红线是标普 500 指数。可见,40 年间,此策略让资产增长了 100 多倍!年化收益率高达 16+%!而同期标普 500 指数只增长了 20 多倍。若选取一段市场不是很好的时间段,以 2000.08-2010.04 为例,这期间有两次金融危机(2000 互联网泡沫和 2008 次贷危机),标普 500 在此期间总的年化收益率为 0%,而此策略则在此时间段有 5% 的年化收益率。

看完了这恐怖的收益,我们自然想问的就是,风险到底有多大,3x 杠杆可不是开玩笑的。然而令人惊讶的是,上面的数据表明,此策略在 40 年间的最大回撤只有 -49.22%,而同期标普 500 指数的最大回撤可是有 -50.97% 呢!此策略在表现最差的一年回报率为 -21.06%,而同期标普 500 指数最差的一年回报率则为 -37%!其标准差大约是不到标普 500 的 2 倍,与 100% 的 UPRO 相比(3 倍)小了不少。从这些数据上来看,此策略尽管波动率比标普 500 指数大,但其风险仍然属于可以接受的范围,不算比 100% 的 VOO 差很多。

为什么加了杠杆,最终的风险却没那么恐怖?最主要的原因就是股票和长期债券的负相关性,只要此假设成立,我们就可以通过配比一定比例的债券来对冲一部分风险。为啥股票和债券会有负相关性呢?一个直观的理解就是当金融危机发生、股票价格跳水的时候,很多人会卖掉股票抢购长期债券(当然 金融危机发生的时候 你的总资产还是会跌的很惨的 债券部分涨只是让你相对不那么惨一点)。过去 40 年的数据也确实印证了这个负相关性是成立的。实际上,对冲基金的精髓,也正是杠杆 + 对冲。

此策略何时失效?

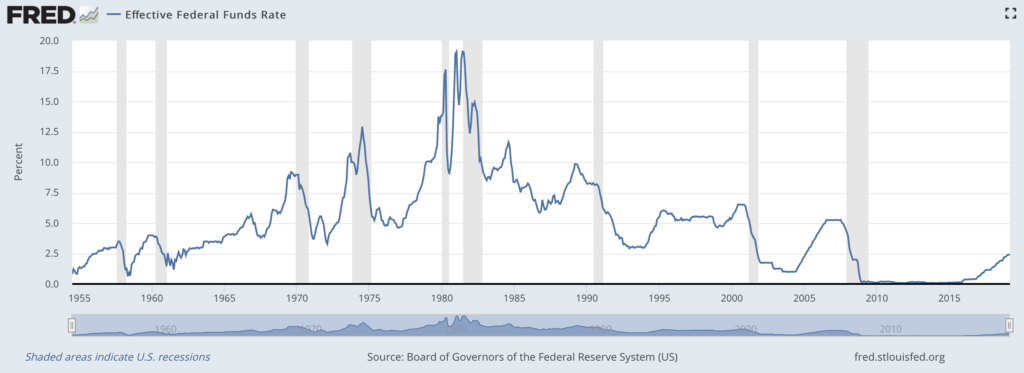

这个策略最怕的事情就是股票和债券一起跌,什么时候会发生这种事儿,让股票和债券的负相关性被打破呢?按照我的理解,有一种可能性:美联储若在一段时间内一直加息,就有可能会导致这俩一起跌。不过从实际数据来看,自从 1981 年以来,大趋势就是在降息,加息都是暂时的,降息趋势却是长久的。

Image credit: https://fred.stlouisfed.org/series/FEDFUNDS

Image credit: https://fred.stlouisfed.org/series/FEDFUNDS

说到这里,我也想提一下,原贴作者选取的时间段是 1978-2018,这段时间恰好是在一个整体降息的大周期内。利息降低会导致债券价格升高,这种降息大趋势也确实导致了一个长达几十年的债券大牛市。因此过去 40 年的收益率数据,不能直接外推到未来,我们不应该期待接下来的 40 年还有过去 40 年那么高的收益率。当然,我认为,只要大基调不变,此策略的收益率显著大于标普 500 指数仍然是可以做到的。

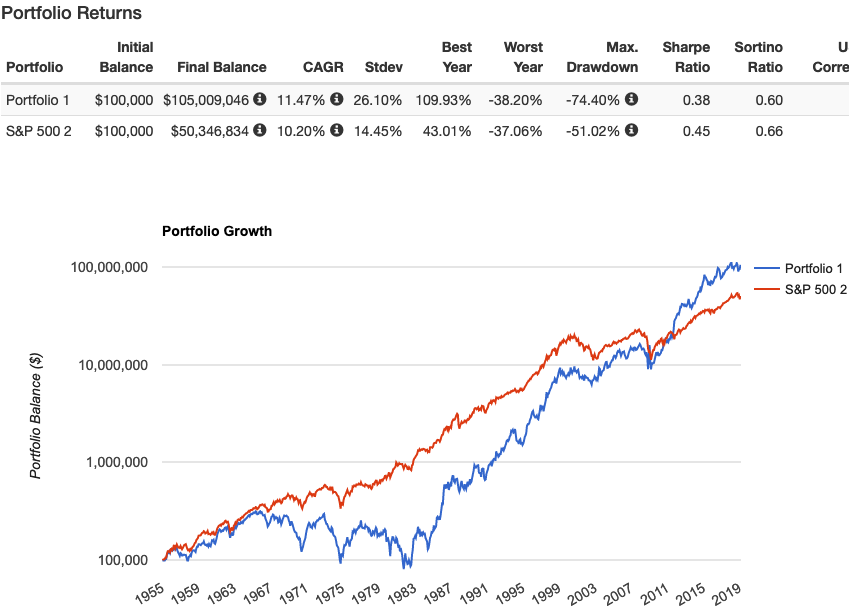

实际上,随着原贴下面的讨论越来越深入,原贴作者 HEDGEFUNDIE 在这一层里补充上了一些从更早开始的数据回测,见下图:

Image credit: https://www.bogleheads.org/forum/viewtopic.php?f=10&t=272007&start=1050#p4426381 (有一点稍微注意一下:这两支基金都是 2009 年才成立的,所以为了获得更早的数据,此图是模拟的数据而不是真实的数据。)

Image credit: https://www.bogleheads.org/forum/viewtopic.php?f=10&t=272007&start=1050#p4426381 (有一点稍微注意一下:这两支基金都是 2009 年才成立的,所以为了获得更早的数据,此图是模拟的数据而不是真实的数据。)

可见,在大约 1965-1983 年间,此策略的表现非常非常糟糕。而这段时期,正是美联储加息的时期。这可以印证我上面分析的,此策略最怕的就是加息。一旦美联储开始加息周期,就得果断给抛了。我个人认为美联储如果决定加息,应该是会持续一段时间多次加息的,因此在第一次加息的时候就抓紧抛弃此策略,是来得及的,不需要有提前预判的能力。

Q&A:

问:3 倍杠杆的 ETF 不是设计给日内交易用的吗,长期持有会不会有损耗?

答:的确,一般的 3 倍杠杆 ETF 是设计给日内交易用的。不过还是要区分一下几种类型的杠杆 ETF:short/bear equity ETF, commodity ETF 和 long equity ETF。前两者的损耗可能会很夸张,不可长期持有。Long equity ETF 也的确会有损耗,在震荡的趋势中它的收益率很可能是小于预期的 3 倍收益的,在标的本身回报率为 0% 的情况下 3x 杠杆 ETF 回报可能是负的,原贴中举了一个例子帮助理解大家感兴趣的话可以看看。但是在一个长期上涨的趋势下,反而这个 3 倍杠杆 ETF 的收益会大于 3 倍,大家可以自行对比一下 2009 至 2019(一个长达十年的大牛市)UPRO 和 VOO 的收益率,是 4~5 倍。而标普 500 指数和长期债券都属于这种长期来看会涨的标的。

问:这个策略中的 UPRO 会不会在严重金融危机时归零?

答:UPRO 是每日平衡的,只有一天之内标普 500 指数跌 33.4% 或以上才会导致 UPRO 归零。如果是一周内跌了 33.4% 之类的,则只会导致 UPRO 跌得很惨,不会让它归零。

问:如果这个策略这么厉害,为啥没有特别流行?没听说有什么基金在使用?

答:据说其实是有些对冲基金是在用的,例如 Bridgewater All Weather Fund 使用的是同样的理念(当然我觉得他们的 portfolio 会更复杂些)。网上其实也有很多讨论,搜一搜 UPRO+TMF 就可以看到不少。

问:哪个券商最适合玩这个策略?

答:个人比较推荐 M1finance,这是一家比较新的公司,买卖股票 / ETF 完全不收手续费,跟 Robinhood 不同的是,这家主打功能是设定一个目标 portfolio 之后自动投资的,尤其适合本文。

结语

我可能会这几天先按这个策略买一点试试水。虽然理论上来说这个策略是不需要择时的,但我仍然觉得当下(2019 年 4 月)美股处于高位,发生大幅下跌的可能性很高,所以还是想等下一个 recession 来了之后再大力加量。

在本文写完之后,我又写了几篇文章讨论了相关的内容,建议大家也读一读:

- 《Risk Parity 投资策略改进版:动态调整 UPRO 和 TMF 的比例》讲了此策略的一个改进版,利用 20-day look back volatility 来动态调整比例分配。

- 《股票和长期债券的负相关性到底是否可以持续?》讲了此策略的基础–负相关性假设到底在什么情况下可以外推到未来。

- 《Risk Parity 投资策略 低风险版本》讲了此策略的低杠杆版本,比如 1.5x 杠杆,适合风险偏好更低的朋友。

后来我在雪球也开了个组合记录一下这个策略的实际表现,大家感兴趣的话可以来这里看:

最近我发现 M1finance 这家券商真的特别适合做这种按比例分配的投资。这家的特色就是可以设定一个 Pie 然后一键按比例买入、一键 rebalance。优点是 0 手续费,缺点则是不能随意交易,一般是点击一下 rebalance 然后它下一个工作日会自动帮你交易。所以 M1fiance 很适合按比例投资各式基金,不适合买个股或者通常说的 “炒股” 行为。如果你也用 M1finance,可以直接点击我设置好的 Pie 然后跟着买:

本文完